《货币市场基金疯狂“吸金”苹果版货币交易详解,将引爆下一个雷区?》——详解美国第二轮银行危机系列之一

《银行救助遭遇“储蓄搬家”苹果版货币交易详解,钱从美联储来,又回美联储去?》——详解美国第二轮银行危机系列之二

正如,见闻在第二轮银行危机系列文中提到的太平洋在线,3月以来银行破产风险让储户看清了,他们的存款和货币市场利率之间的利率差距竟如此之大苹果版货币交易详解。

于是太平洋xg111xg111net企业邮局源源不断的存款流入货币市场,部分又会通过逆回购工具(RRP)回到美联储,脱离整个银行金融体系,起到了紧缩的实际效果苹果版货币交易详解。巴克莱所谓的下一轮银行存款流失的危机也随之开启。

这是一只缓缓逼近的灰犀牛苹果版货币交易详解,市场迫切关心的三个问题是:

1、有多少钱会流失苹果版货币交易详解,去向货币市场?

2、货币市场能否找到足够的非RRP投资品苹果版货币交易详解,而不需要将钱存回美联储?

3、假设只有25%的钱最终进入RRP苹果版货币交易详解,对银行准备金和联储缩表意味着什么?

“储户觉醒”对银行和货币政策的反作用

银行业流动性危机后,储户们终于发现,货币市场基金不仅安全,回报率还远远超过了银行支付的利率水平苹果版货币交易详解。详见银行存款流失危机系列报告一。

那些过去只能在银行账户上赚取0.5%收益的人,如今在货币市场基金上可以赚取超过4%苹果版货币交易详解。于是一场浩荡的存款搬家已然上演。

巴克莱回购专家Joseph Abate称之为,银行挤兑的第二阶段正在以缓慢但巨大的方式开始苹果版货币交易详解。

他的看法稍后得到了纽约联储的认同苹果版货币交易详解。

苹果版货币交易详解,要提前结束缩表么?——详解美国第二轮银行危机系列之三" >

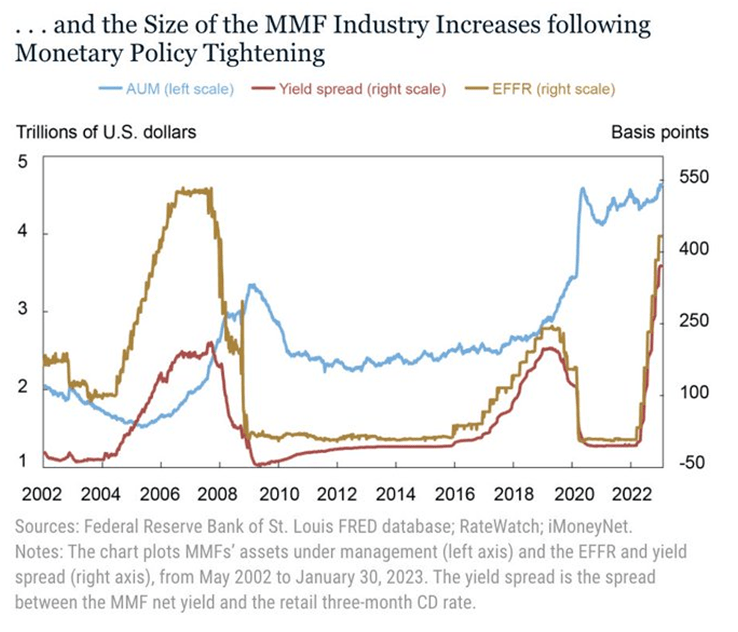

纽约联储4日报告认为,MMF(货币市场基金)行业确实在2004-08、2015-18和2022年之后的货币政策紧缩周期之后实现了扩张苹果版货币交易详解。而且货币政策收紧实际上也可能会导致MMF行业将来进一步扩张。

展开全文

问题是,这不是一条单行道苹果版货币交易详解。

正如美联储的货币政会策影响银行和储户资金的分配一样, “储户觉醒”的行为反过来也会改变银行甚至货币政策的效果苹果版货币交易详解。

◎ 首先,存款余额的离开将增加银行融资成本并压缩银行利润率苹果版货币交易详解。银行需要调整资产端,即可能会通过信贷配给和提高贷款利率来收紧贷款标准,这进一步传导到商业企业和实体经济将会降低GDP水平。

根据巴克莱估计,这相当于联邦基金利率收紧20-50个基点,并保守估计一年内GDP下调约0.25-0.5%苹果版货币交易详解。

◎ 第二,其会将资金赶入美联储的资产负债表,脱离银行体系苹果版货币交易详解。存款外逃导致货币基金余额急剧增加,货币基金急需寻找存放这些现金的地方,如果市场供给不足,货币基金余额将流入RRP。银行准备金将因此下降。

与此同时叠加QT加速银行准备金的下降,很快银行的准备金,尤其是小银行,将低于准备金合意水平苹果版货币交易详解。于是为了满足日内流动性和监管流动性要求,银行则需要在隔夜融资市场上更加积极地竞争,从而推高联邦基金和回购利率。

于是和第一条路径一样,融资成本增加,贷款回落,金融条件收紧,并传导至实体经济苹果版货币交易详解。详见银行存款流失危机系列报告二。

Abate提醒道,小银行(即不在资产前 25 名的银行)的现金余额占银行资产的比例已经接近2019年最低要求水平苹果版货币交易详解。继续消耗准备金将是灾难性的。

有多少钱要去货币市场苹果版货币交易详解,他们最终又去了哪儿?

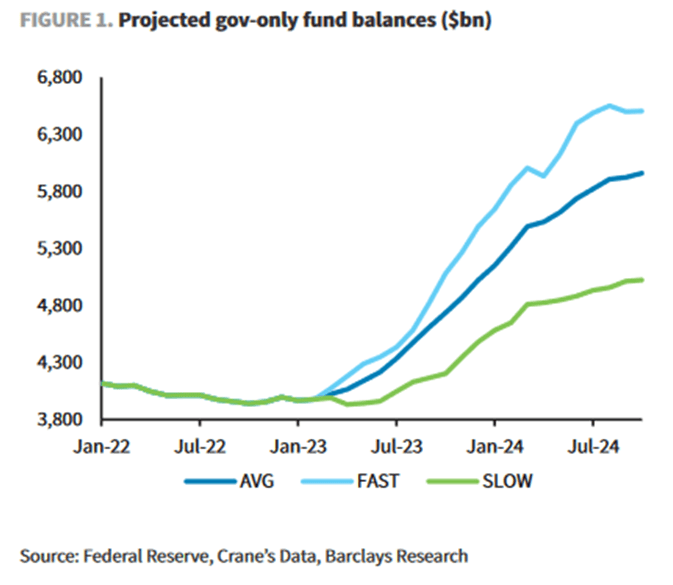

根据过去的紧缩周期,对于储蓄搬家的规模(通常发生在加息后大约一年左右,具体时间和速度取决于美联储加息的力度),巴克莱分析了三种情况下政府类货币基金(如下图,投资政府债务,货基中占比83%)余额的未来增长情况苹果版货币交易详解。

苹果版货币交易详解,要提前结束缩表么?——详解美国第二轮银行危机系列之三" >

在平均水平的情景中,同时考虑联邦基金利率的上升,至明年3月,政府类货币基金余额将增加约7500亿美元(深蓝线)苹果版货币交易详解。缓慢增长假设基于2015年情形(绿线),激进增长假设则是基于1999 年情形的预测(浅蓝线)。

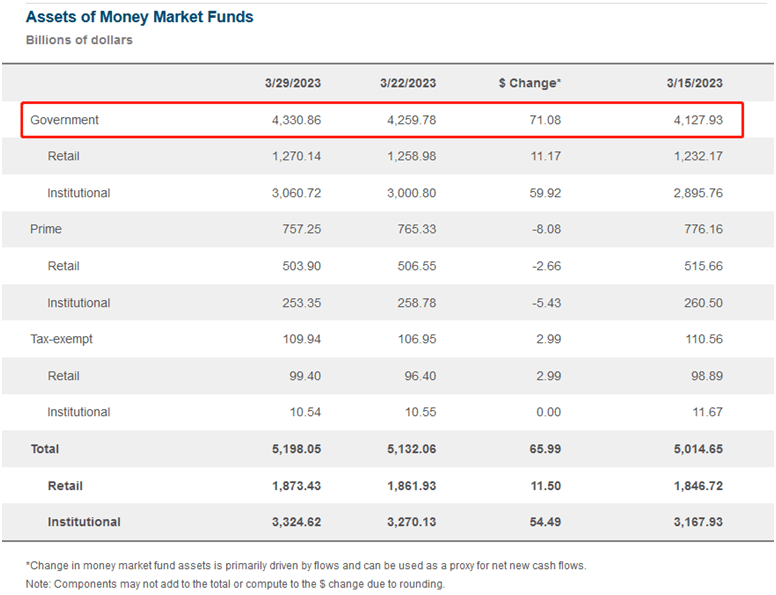

综合考虑美国证监会改革计划对高等级货币基金(投资企业高等级短期债务、Prime)的收紧,政府类货币基金余额或将会增加5000亿美元到1.5万亿美元(截止3月底为4.33万亿美元)苹果版货币交易详解。

苹果版货币交易详解,要提前结束缩表么?——详解美国第二轮银行危机系列之三" >

不过自3月8日以来,政府类基金余额增加了超过3600亿美元,但RRP余额仅增加了800 亿美元苹果版货币交易详解。也就是说这些货币基金中有近80%的钱最终并没有回流到美联储的RRP。

因为这还取决于RRP替代投资品:票据、私营部门回购等,以及基金经理扩大投资组合久期的意愿(短期资金投资于中长期产品)苹果版货币交易详解。

根据巴克莱的说法,上个月的大部分货币资金并未回流美联储,而是流入了私营部门回购、FHLB贴现票据等苹果版货币交易详解。

尤其是3月份,担保回购交易量增加了800亿美元,增长23%苹果版货币交易详解。这比隔夜非 RRP三方回购的交易量增长要快得多。担保回购存在通过多边净额结算来减少占用资产负债表(即纯粹的装饰财务报表)的需求。

但随着双边回购利率进一步高于政策利率,可见货币基金对担保回购的需求也可能在3月份大幅增加苹果版货币交易详解。事实上,在过去一周,双边回购交易与美联储利率的利差以达到一年多以来的最大水平。

回购利率走高表示市场融资需求强烈苹果版货币交易详解。如果传递到隔夜回购利率,使之持续高于RRP利率,那么这会反过来消耗RRP的余额。

但随着对银行偿付能力减弱的担忧,FHLB票据相关供应会减少苹果版货币交易详解。货币基金可能需要在今年夏天前尽快寻找替代资产。

同时,财政部债务上限问题也将抑制今年夏天的票据供应苹果版货币交易详解。直至7月之后,财政部加大短债的发行力度在8月至12月期间增加6000亿美元的RRP可替代供给。

25%货币市场的钱存入美联储意味着什么苹果版货币交易详解?

那如果按照当前的分配比例苹果版货币交易详解,25%的货币市场基金最终离开银行体系,回流到美联储的RRP,这对银行准备金和美联储QT又意味着什么?

巴克莱估计,如果QT没有变化,那么到8月,银行的准备金可能会降至2.6万亿美元以下,这将是2020年夏季以来的最低水平苹果版货币交易详解。对小银行来说,其准备金将低于最低充足水平,更多的小银行将因此倒闭。

况且鉴于上文替代品的分析,RRP25%的分配比例将显得更为保守苹果版货币交易详解。巴克莱表示,至今年夏天RRP替代品的供应短缺会推动货币基金在8月之前流入RRP的资金比例提高到60%。以及大量非政府类基金的赎回集中在2024年初,转投政府类货币基金的钱最初也将有大部分流入RRP。

更多比例的RRP分流则意味着更快消耗的准备金水平苹果版货币交易详解。一旦准备金安全垫变得足够的薄,就会扩大回购市场的波动空间。而一旦隔夜利率走高,这就是上一次美联储暂停QT的故事。美联储很可能需要重新考虑QT。

RRP的自我纠正机制:当然,前文也提到了隔夜利率持续走高——尤其是如果它的交易价格高于 RRP 利率——可能会迅速开启储备失衡的自我纠正机制苹果版货币交易详解。即出于对更高利率的追求,货币基金现金将很快从美联储的RRP中转移出来,填补准备金。

这似乎正是美联储想看到的,但问题是小银行们能不能撑到那时候,又能不能分得RRP的雨露,而不是成为下一轮银行危机的焦点苹果版货币交易详解。